2025年对DeFi项目方来说并不轻松,但他们确实从华尔街学到一招:用回购来表达信心。

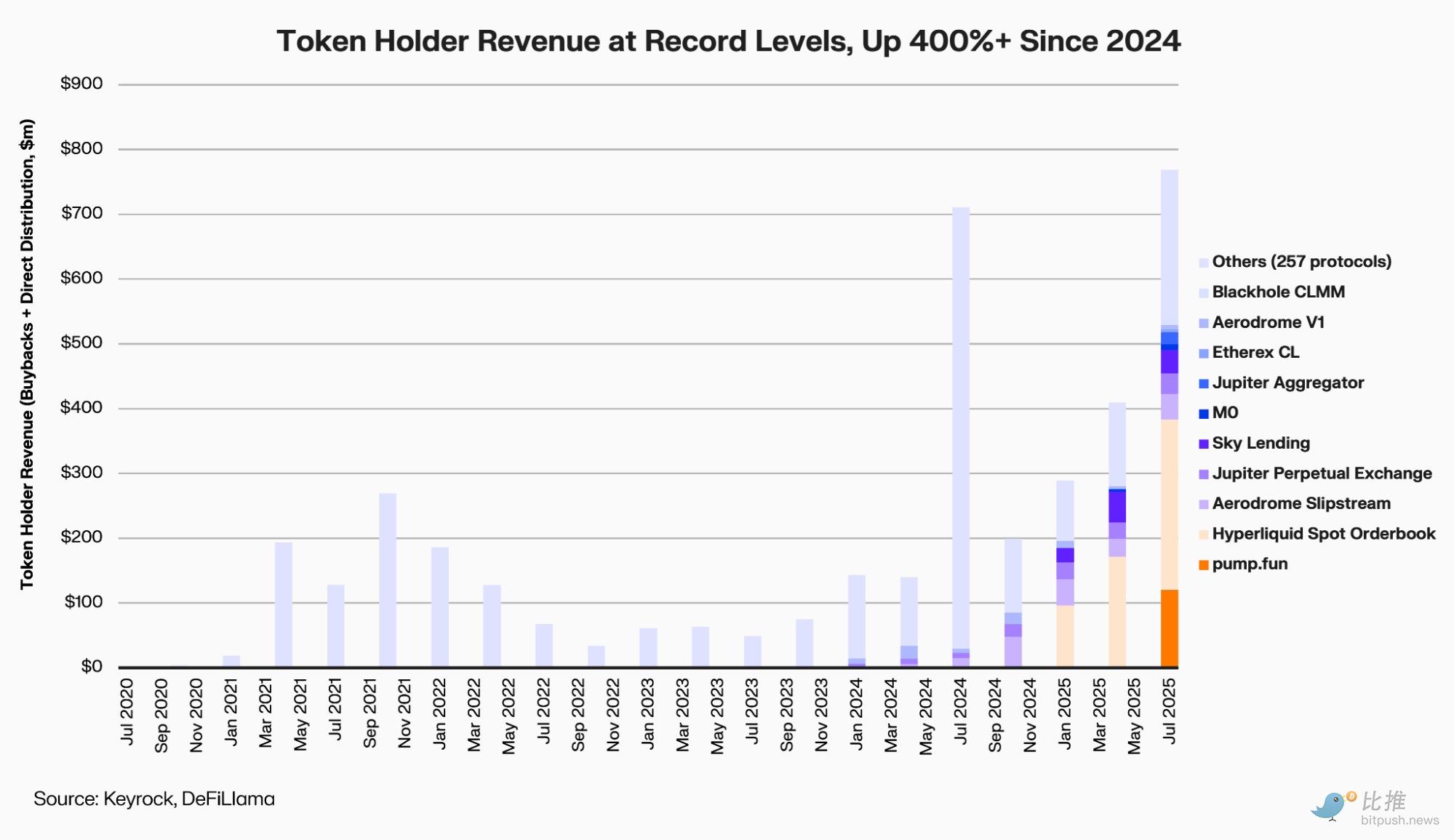

根据加密做市商 Keyrock 的报告,头部 12 家 DeFi 协议在 2025 年花费了约 8 亿美元用于回购和分红,比 2024 年初增长 400%。

报告分析师 Amir Hajian 写道:“就像上市公司用回购来传递长期承诺,DeFi 团队也希望借此证明,他们有盈利、有现金流、有未来。”

但在流动性匮乏、风险偏好低迷的市场里,这些“回馈持币人”的动作,究竟是价值回归,还是徒劳烧钱?

回购潮里都有谁?

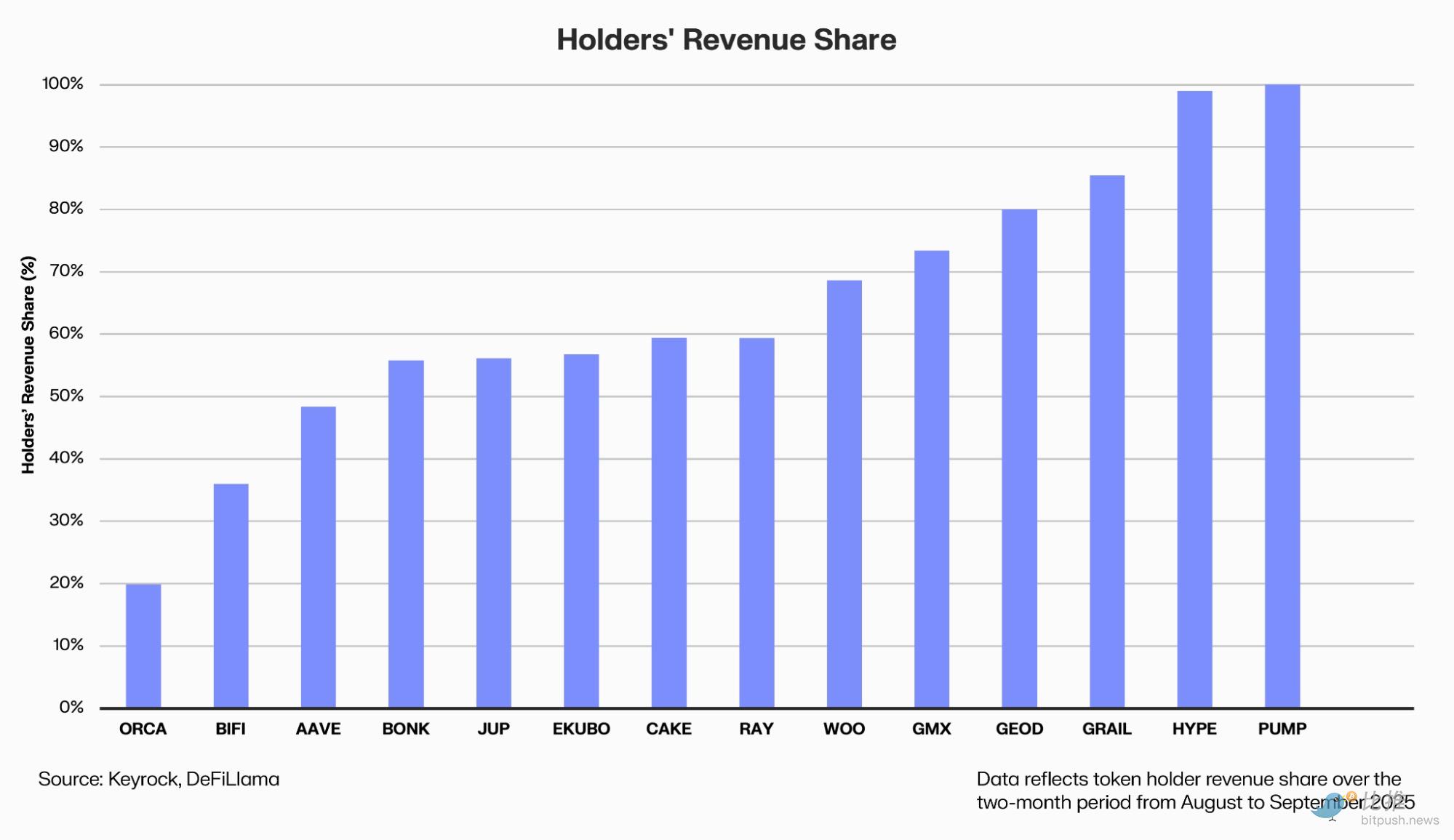

这一轮回购潮,从年初的 Aave 和 MakerDAO 延续到后来的 PancakeSwap、Synthetix、Hyperliquid和Ether.fi——几乎涵盖了 DeFi 的各条主赛道。

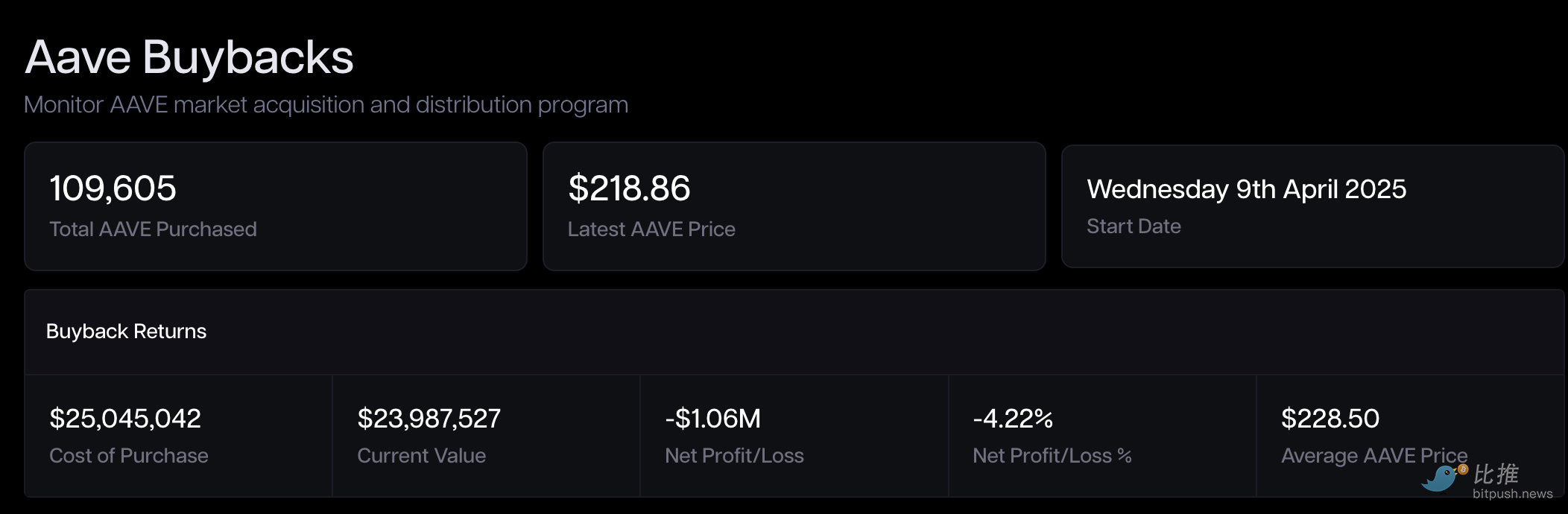

Aave (AAVE) 是较早启动系统性回购的头部项目之一。

自 2025 年 4 月起,Aave DAO 用协议收入每周回购约 100 万美元 AAVE,并在 10 月讨论将机制“常态化”,年化预算最高 5 000 万美元。

提案获批当日,AAVE 短暂上涨 13%,但六个月试点后账面利润为负数。

MakerDAO (MKR) 在 2023 年推出 Smart Burn Engine,用 DAI 盈余定期买回并销毁 MKR。机制上线首周,MKR 反弹 28%,被誉为“现金流回馈持币人”的范例。

然而,时间来到一年后,市场却呈现出一种“信心修复,估值滞后”的悖论。

尽管基本面强劲(MakerDAO 不断通过真实世界资产 RWA 增加 DAI 储备收益),但 MKR 价格(截至 2025 年 10 月底,大致在 $1,800 美元上下波动)仍仅为 2021 年牛市历史高点(约 $6,292 美元)的三分之一。

以太坊流动性质押协议 Ether.fi (ETHFI) 最新提出的方案,无疑是近期最受关注的“大动作”。DAO 授权最多 5 000 万美元,在 3 美元以下分批买回 ETHFI,走 Snapshot 快速表决,目标是“稳币价,恢复信心”。

不过市场同样警惕:若资金主要来自金库储备,而非可持续收入,这种“护盘式回购”终究难免后继乏力。

PancakeSwap (CAKE) 选择了最程序化的路径。其 “Buyback & Burn” 机制已融入代币模型,每月披露净通胀数据。 2025 年 4 月,CAKE 净供给缩减 0.61%,进入持续通缩状态。

但价格仍徘徊在 2 美元出头,远低于 2021 年 44 美元高点——供给改善带来的是稳定,而非溢价。

Synthetix (SNX) 与 GMX 也在用协议手续费回购并燃烧代币。

Synthetix 在 2024 年版本更新中写入 buyback 模块,GMX 则将交易费的一部分自动投入回购池。

两者都曾在 2024 年回购高峰期实现 30% 至 40% 的反弹,但当稳定币锚定受压、费用下滑时,又先后暂停回购,把资金转向风险准备。

而真正的“例外赢家”,是永续合约平台 Hyperliquid (HYPE)。

它把回购当作商业叙事的一部分:协议收入的一部分自动进入二级市场买盘池。

Dune数据显示,Hyperliquid 过去一年累计投入 6.45 亿美元,占全行业 46%,其 HYPE 代币自 2024 年 11 月发行以来上涨 500%。

但 HYPE 的成功不仅靠买盘,更源于收入和用户增长——日交易量一年翻了三倍。

为什么回购常常“失灵”

从传统金融逻辑的角度看,回购之所以备受追捧,主要基于三个点:

首先,它承诺提升价值份额。协议用真金白银回购并销毁代币,流通量减少意味着每枚代币将享有更高的未来收益权。

其次,它传递治理信心。愿意启动回购,表明协议具备盈利能力、财务余地和治理效率。这被视为DeFi从“烧钱补贴”走向“经营分红”的重要标志。

再者,它塑造稀缺预期。若配合锁仓、减发等机制,回购能在供给侧制造通缩效应,优化代币经济模型。

然而,理论完美不等于现实可行。

一是时机选择往往适得其反。多数DAO在牛市慷慨解囊,熊市却缩减资金,形成“高位接盘、低位观望”的尴尬局面,与价值投资的初衷背道而驰。

资金来源也常存隐忧。不少项目动用的是金库储备而非持续盈利,一旦收入下滑,回购就成了难以维系的“打肿脸充胖子”。

还有就是机会成本。每一美元用于回购,就意味着少一美元投入产品迭代与生态建设。做市商Keyrock在十月份发出警示:“过度回购可能是资本配置效率最低的方式之一。”

即便执行回购,其效果也容易被持续的解锁和新代币发行所稀释,当供给侧压力不减,有限的回购犹如杯水车薪。

Messari 研究员 Sunny Shi 指出:

“我们没有发现市场会因为回购而持续抬高估值,价格仍由增长与叙事决定。”

另外,更现实的是,当下整个DEFI的流动性仍远低于 2021 年高峰,无论是 TVL (总锁仓量)还是二级市场成交量,都处于两年来低位;

在资金紧张的环境下,再慷慨的回购,也难以抵消需求不足的结构性问题。

信心可以被买回片刻,但只有真正的资本流入与增长周期,才能让 DeFi 再次“自我造血”。

作者:OXStill

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush